Μέχρι στιγμής, το γερμανικό κράτος έχει επωφεληθεί πολλαπλά από την κατάρρευση των χωρών της κρίσης. Έχει επωφεληθεί όχι μόνο από την αύξηση των εξαγωγών της (άρθρο Στοϊλόπουλου στην ΡΗΞΗ) και από τους τόκους που πήρε με τα ακριβά δάνεια που έδωσε από την αρχή της κρίσης, με βάση την φτηνή αναχρηματοδότηση που πετύχαινε στις διεθνείς αγορές , αλλά και από το γεγονός πως η κρίση του νότου οδήγησε στο να παίρνει η Γερμανία όλο και πιο φτηνότερα δάνεια.

Η συνεχής αύξηση των spreads των κρατικών ομολόγων των κρατών που μπήκα κάτω από τον έλεγχο και την «δαμόκλειο σπάθη» της γερμανικής δημοσιονομικής πολιτικής λιτότητας, οδήγησε στο να στραφούν οι «ιδιωτικοί αλλά και δημόσιοι, επενδυτές», όλο και περισσότεροι στα προφανώς πιο «ασφαλή» γερμανικά κρατικά ομόλογα, με αποτέλεσμα ενώ τα επιτόκια των κρατικών ομολόγων στο Νότο εκτοξευόντουσαν προς τα πάνω, στη Γερμανία σημειώθηκε έκρηξη της ζήτησης και τώρα έφτασαν στο ιστορικά χαμηλότερο ποσοστό.

Για τα κρατικά ομόλογα με δεκαετή θητεία, η Γερμανία σήμερα πληρώνει μόνο 1,37% επιτόκιο, ενώ το επιτόκιο των πενταετών κρατικών ομολόγων είναι κάτω από 0,4% και τα λεγόμενα βραχυπρόθεσμα, εξαμηνιαία κλπ, τοκίζονται με 0% ή ακόμη έχουν και αρνητικές αποδόσεις (δηλαδή οι αγοράζοντες πληρώνουν κι ένα ελάχιστο ποσό από πάνω προκείμενου να έχουν τόσο «σίγουρα» ομόλογα στα χέρια τους).

Η υψηλή πιστοληπτική ικανότητα της Ομοσπονδιακής Δημοκρατίας η οποία είναι αποτέλεσμα της πολιτικής λιτότητας που η ίδια επέβαλε στις χώρες του μνημονίου και της κρίσης, δημιούργησε τις συνθήκες για όλο και χαμηλότερα επιτόκια για το δικό της κρατικού δανεισμό, ενώ η υποβάθμιση των προβληματικών χώρών επέτρεψε να πάρει η τοκογλυφία των επενδυτών όλο και μεγαλύτερες διαστάσεις.

Αυτό είχε τεράστιες «ευεργετικές» επιπτώσεις για το γιγαντιαίο χρέος της γερμανικής οικονομίας, το οποίο αυτή την στιγμή έχει ύψος 2,1 τρισεκατομμύρια ευρώ και είναι το υψηλότερο στην Ευρώπη, διότι επιτρέπει στον Υπουργό Οικονομικών και την Ομοσπονδιακή Διαχείρισης χρέους, για κάθε χρέος που λήγει, να πετυχαίνει ευνοϊκότερη αναχρηματοδότηση με βάση τα σημερινά επιτόκια.

Αυτή η διαδικασία αναδιάρθρωσης ωφέλησε το γερμανικό κράτος / δημόσιο με δισεκ. τόκους.

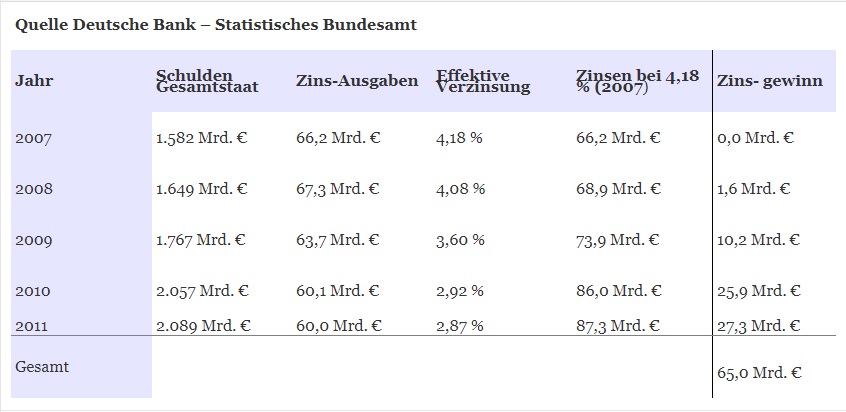

Έτσι, ενώ πριν από την κρίση το 2007, το γερμανικό δημόσιο κατέβαλε για χρέος ύψους 1.582 δισ. Ευρώ, συνολικά 66,2 δισεκατομμύρια σε τόκους, το οποίο αντιστοιχεί σε ένα μέσο επιτόκιο 4,18%, το 2011, παρ όλο που το χρέος είχε αυξηθεί σε 2.089 δισ. ευρώ, το ποσό που πληρώθηκε για τους τόκους ήταν μόνο 60 δισ. (άρα το μέσο επιτόκιο ήταν περίπου 2,87% ).

Με άλλα λόγια, για ένα υψηλότερο δημόσιο χρέος κατά το ένα τρίτο (+ 32,0%), οι τόκοι που καταβλήθηκαν ήταν σχεδόν κατά 10 ποσοστά χαμηλότεροι (9,4%) απ' αυτού που καταβάλλονταν λίγο πριν από το ξέσπασμα της «κρίσης» και της επιβολής της γερμανικής πολιτικής λιτότητας.

Σύμφωνα με τον παρακάτω πίνακα η Γερμανία γλίτωσε από το 2007 μέχρι σήμερα περίπου 90 δισ. ΕΥΡΩ (στα 65 δισεκ διαφορά προστίθενται και περίπου 25 δισ. από την διαφορά των τόκων που προκύπτουν για το 2012)...

http://istrilatis.blogspot.gr/2013/01/blog-post_19.html

(ΑΠΟ ΑΡΘΡΟ ΣΤΟ ΠΙΟ ΠΑΝΩ BLOG)